Лайфхак. Как заработать на акциях, если ничего в этом не понимаешь

Фото © Shutterstock

Каждый, кто интересовался темой инвестиций, переживает за сохранность собственных денег. Вопрос, как вложить, чтобы не прогореть, а заработать, интересовал и меня. Как показал опыт, опираться только на громкие имена компаний и собственное чутьё не стоит, важно погрузиться в вопрос, изучить все детали. Делюсь ответами и опытом работы с приложением "Тинькофф Инвестиции", внутри которого совсем недавно запустили образовательный курс.

Приложения для инвестиций

Брокерские сервисы для торговли на бирже обычно дают краткие данные перед началом инвестирования. Стоимость акций на день покупки, стоимость акций неделю назад и другие данные. Набор цифр и графиков новичку в мире инвестиций не скажет ровным счётом ничего. Собственно, я и сам ничего не понимал в механизме инвестирования. Просто знал, что акции некоторых компаний то регулярно растут в цене, и что на этом деле можно как выиграть по-крупному, так и прогореть. В большинстве случаев чтение справочной информации заканчивается после третьего предложения и обычный человек, у которого есть свободный капитал в несколько тысяч или десятков тысяч рублей, купит акции "Газпрома", "Роснефти", Tesla или Intel — в зависимости от того, что ему ближе.

Но если представить новость о том, что машина Tesla убила человека на дороге, а Илон Маск неудачно пошутил в "Твиттере", после чего всего за день (в России в это время будет ночь) акции компании рухнут до исторического минимума, то по спине бежит неприятный холодок. Для примера стоит отметить, что автор текста вложился в акции Tesla не в самый удачный момент — когда Маска критиковали за недостаточный контроль над компанией и перерасход денег. В итоге — минус пять тысяч рублей и испорченное настроение до конца недели, плюс абсолютно негативный опыт и предвзятое отношение к разным инвестиционным продуктам.

Золотые правила инвестиций

Но правда жизни состоит в том, что несмотря на неудачный опыт, инвестиции в ценные бумаги по-прежнему остаются единственным приличным инструментом для сохранения денег. Особенно актуальным инвестирование становится сейчас, когда текущие ставки по вкладам и их доходность постоянно снижаются. Но бездумные вложения, как мой опыт с Tesla, приведут только к расходам, а деньги хочется копить и приумножать. Это важно делать правильно, и приличного "учителя" в этом вопросе нет. Многие говорят, что правило всего одно — входи на минимуме и выходи на пике по желанию. Вроде легко, да? Но не стоит торопиться с выводами.

За пару часов рынок акций, как режим в какой-нибудь стране с труднопроизносимым названием, может поменяться трижды. И к утру начинающий инвестор может увидеть на счету глубокий минус. Поэтому к первому правилу важно добавить второе, и, пожалуй, ключевое: "НЕ держать яйца в одной корзине". Часть средств можно хранить на вкладах, которые дают стабильную доходность, но не всегда поспевают за ростом инфляции, а часть — инвестировать. Но как сделать это правильно и у кого спросить бесплатный совет?

Фото © Shutterstock

Проанализировав рынок, я решил пойти самым удобным путём — найти лучшее приложение для инвестиций, в котором будет создана единая экосистема, с помощью которой процесс инвестиций будет понятным от и до даже моей, минимальной финансовой грамотностью.

Решив соблюдать второе и самое важное правило, я бегло изучил русскоязычный App Store и остановил свой выбор на приложении "Тинькофф Инвестиции".

Почему это важно

После регистрации и открытия счёта в приложении мне открылся доступ ко множеству различных инструментов — можно сразу приступать к покупкам. Но моё внимание зацепилось за обучающий курс, который предлагало приложение.

Внутри едва ли не на пальцах и с подробными понятными картинками объясняется, как устроен фондовый рынок, как сделать первые шаги и правильно сформировать инвестиционный портфель, какие инструменты и с каким уровнем риска можно использовать и т.д. Раньше я тоже встречал подобные курсы у финансовых блогеров или консультантов, но они за них просили большие деньги — от нескольких тысяч до нескольких десятков тысяч рублей, причём их эффективность была неизвестна. В приложении "Тинькофф Инвестиции" азам инвестирования можно научиться не просто бесплатно, но и под наблюдением лучших специалистов в этой области. К тому же, крайне интересно было получить в процессе обучения подарочные акции компаний, которые дают за хорошие результаты.

Как это работает

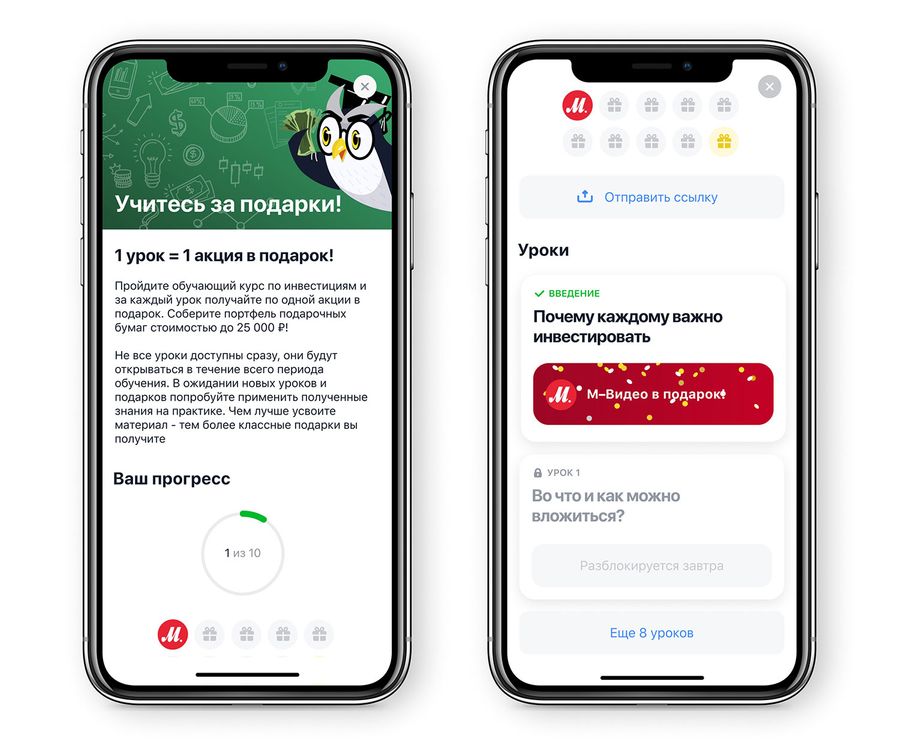

Фото © Скриншот LIFE

Обучающий курс состоит из восьми уроков, введения и итогового экзамена, и да — для того чтобы научиться инвестировать, придётся поучиться. Бобби Аксельродом из сериала "Миллиарды" сразу не стать, но ведь он тоже с чего-то начинал. Внутри каждого урока есть теоретический блок и мини-тестирование. Если я отвечаю в тесте хотя бы на половину вопросов верно, то получаю акцию крупной российской или зарубежной компании, как они выбираются — непонятно, возможно, случайным образом. Но от этого их ценность не падает.

Например, при открытии счёта средств на нём не было, и только за введение и прохождение первого урока я "заработал" несколько тысяч рублей. Не деньгами, конечно, а ценными бумагами. За успехи в учёбе мне подарили акции "М.Видео" и МТС. В правилах указано, что если пройти курс целиком и успешно сдать экзамен, то можно получить до 25 тысяч рублей акциями.

Кстати, интересная деталь. В курсе есть подробная инструкция не только о том, как заработать на рынке акций, но и как вернуть НДФЛ, сделав налоговый вычет, при использовании индивидуального инвестиционного счёта. Насколько мне известно, получить эти сведения в других брокерских компаниях бесплатно нельзя — нужно заказывать отдельную налоговую консультацию, тратить время, заказывать сопровождение специалиста. А здесь удобно и быстро.

Внутри уроков, конечно, не только лайфхаки про налоги и другие нюансы, но, что самое главное, там рассказывается, с чего начать и как грамотно сформировать портфель. Например, что важно определить срок инвестирования, который зависит от цели, — условно купить квартиру через семь лет. Если, как и у меня, у вас конкретной цели пока нет, то можно опираться на свой возраст. Курс поясняет: чем старше пользователь, тем менее рисковые инструменты стоит использовать. Если вы готовы рискнуть ради высокой доходности, например, эти условные 50–100 тысяч рублей у вас не последние, есть подушка безопасности, то портфель может состоять на 90% из акций.

Фото © Shutterstock

Если нет готовности потерять больше 15% вложений, то лучше выбирать надёжные облигации. Их доходность выше, чем по депозитам, правда, накопить существенную сумму в горизонте 10 лет не получится, они скорее помогут сберечь средства от инфляции.

Например, у меня свободна сумма в пределах 50–100 тыс. рублей и я готов к умеренному риску, в таком случае, как подсказывает мне курс, логичнее выбирать даже не отдельные акции компаний, как кажется большинству новичков, а, например, биржевые (паевые) инвестиционные фонды (примечание: в России — БПИФ, а зарубежные — ETF).

Да, конечно, очень хотелось пойти и накупить блоки акций Facebook на всю сумму — их доходность за последние полгода 65,36%. То есть при вложении 1 тыс. долларов через полгода я мог бы продать акции и выручить 1650$. Очень привлекательно. Но здесь опять работает правило "яиц и корзин". Если что-то внезапно случается с компанией или рынком, высока вероятность потерять часть своих вложений. Например, если Марка Цукерберга обвинят в уклонении от уплаты налогов, акции компании провалятся — и в лучшем случае я не заработаю ничего.

Хитрость биржевых фондов кроется в том, что они инвестируют в акции сразу ряда компаний, а некоторые и в облигации, и золото, при этом отдельная акция такого фонда обойдётся мне (пайщику) дешевле. Некоторые из них стоят 5–6 рублей. Доходность в среднем за год будет ниже, чем у отдельных акций конкретных компаний, за которыми важно следить, но сильно выше, чем ставка по вкладам (напомним, что в среднем вклад за год приносит около 5–6%). Если верить учебнику, то это менее рисковый способ приумножить капитал, чем покупка отдельных акций. Например, фонды типа "вечный портфель" показывают доходность в 14% за год и даже в кризисные времена остаются стабильно доходными.

Фото © Shutterstock

Делиться с вами своими решениями по инвестированию не буду, ведь у каждого свои цели и готовность к риску, но одно могу сказать точно. Курс обучает не просто финансовой грамотности, а помогает улучшить жизнь. Если обучение будет усвоено (да, с первого раза может не получиться), то грамотные вложения в несколько различных инструментов позволят каждый месяц спокойно закрывать платежи по ипотеке или за несколько лет заработать на первоначальный взнос для покупки квартиры. Однако без должного понимания теории и внимания к своему портфелю сделать это невозможно, кто бы вам что ни говорил.